国民健康意识提升、线下渠道恢复助力企业业绩增长。

文:Cici

在8月结束前,营养健康行业的玩家们终于交出了“上半年大考”的答卷。

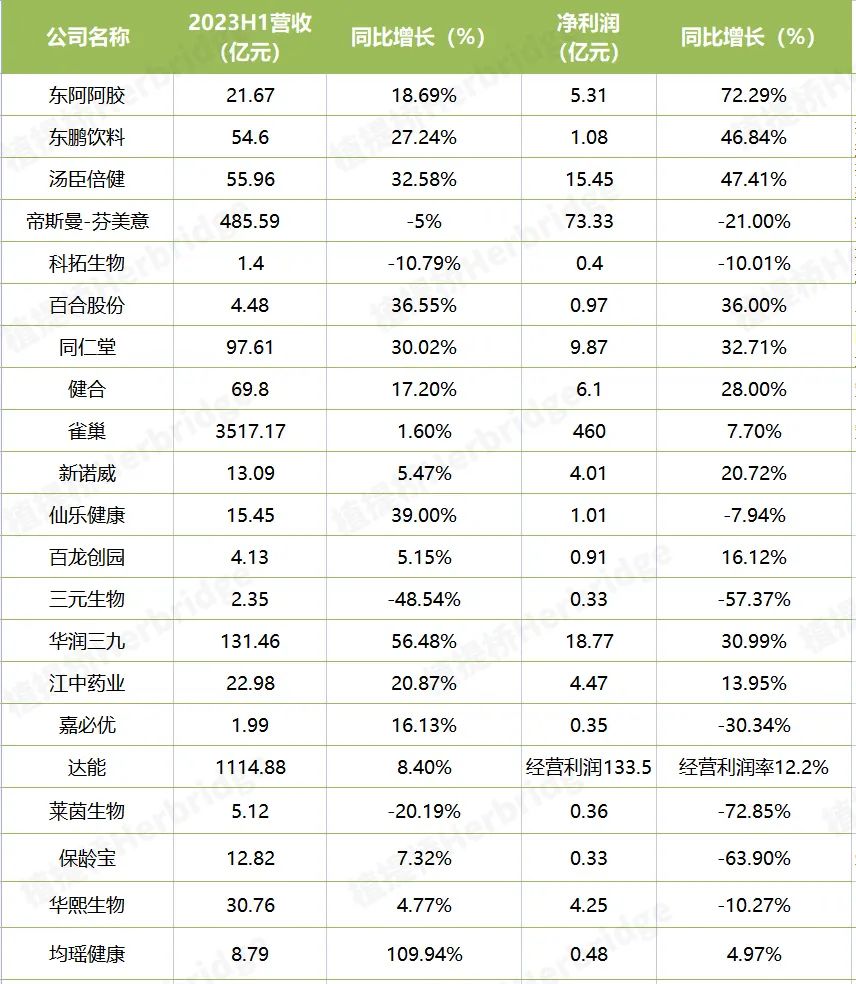

植提桥根据公开资料收集了营养健康行业21家企业发布的半年报,并对半年报进行了分析,期待通过企业的业绩表现,洞察行业现状和未来的发展趋势。

数据来源:根据网络公开数据整理

制图:植提桥

整体营收表现不俗

根据已收集到的21家企业的数据表现来看,有17家企业实现了营收正增长,占比达到了80%,其中均瑶健康增长最快,达到了109.94%。净利润方面,有12家企业实现了增长,占比超过了50%,东阿阿胶表现最为亮眼,净利润增长达到了72.29%。

整体来看,在2023年线下渠道回归之后,大健康领域的企业表现还算不错,整个行业的发展态势还是比较可观的。

那到底是哪些重要因素影响了企业业绩的变化?这些因素带来的变化又能为其他企业带来怎样的参考价值呢?

免疫、益生菌、宠物食品是企业业绩增长利器

综合企业财报来看,在业绩增长方面,国民健康意识的提升发挥了至关重要的作用。包括汤臣倍健、百合股份、科拓生物在内的几家企业在财报中都将这一因素列归为了业绩提升的重要原因之一。

免疫健康产品

在健康意识不断提升的情况下,免疫类产品为企业带来了业绩的增长。

汤臣倍健财报显示在报告期内,相较于胶囊、片剂产品,公司粉剂产品在生产量及销售量同比增加较多。主要受益于国民健康意识提升带来的免疫健康等品类产品市场需求增长,蛋白粉等品类产品销售同比增加。

百合股份也提到,营业收入变动原因主要系国民健康意识提升,增强了免疫类产品市场需求的增长。

市场端的表现也进一步印证了企业端的增长。以淘系电商平台为例,据植提桥“研产供营销”大数据平台,2023上半年免疫健康类产品销售额同比增长在80%以上,销量同比增长超40%。同时,产品端也在不断推陈出新,像佳贝艾特在今年6月推出了免疫营养新品——佳贝艾特悦护婴幼儿配方羊奶粉。含羊奶小分子、HMOs、OPO、双重益生菌及益生元等成分。

伊利则推出了金典活性乳铁蛋白有机纯牛奶,宣称使用常温活性乳铁蛋白定向保护技术,使每100mL产品活性乳铁蛋白含量达到了6.5mg。

蒙牛更是不甘示弱,直接推出了免疫健康方向的保健酸奶,宣称添加了丹麦进口菌种BB-12,每100g含10亿CFU双歧杆菌。

可以看到,健康意识的提升为免疫赛道带来了巨大机遇,且部分企业已通过成分配方以及技术方面的创新,以更接地气的方式将免疫融入了消费者的日常生活中,这或许会是未来免疫类产品发展的一种趋势。

益生菌

益生菌也推动企业业绩增长的重要力量。

观察汤臣倍健的主营业务,可以发现其益生菌品牌“Life-Space”的收入同比增长达到了57.59%,高于汤臣倍健和健力多。均瑶健康的益生菌食品收入同比增长了221%。

原料端也吃到了益生菌的红利。科拓生物虽然总体业绩有所下滑,但其财报显示,报告期内公司食用益生菌制品业务收入8625.28万元,同比增长60.53%,已超过其传统基础业务复配食品添加剂,成为公司收入占比最大、盈利能力最强、市场竞争优势最明显的业务板块。

市场端,据植提桥“研产供营销”大数据平台的数据,在淘系电商平台,益生菌产品的销售额在2023上半年同比增长超过了30%。

在产品端,益生菌涉及的终端应用品类也越来越广泛,并且围绕多元化的健康方向展开。每日的菌便面向儿童群体推出了益生菌高钙牛奶棒。据品牌方介绍,其添加的益生菌对牙齿很友好。化妆品品牌资生堂将益生菌添加到了其红腰子系列里,推出了可以吃的红腰子冻干粉。并搭配了余甘子粉、浓缩蓝莓汁等成分,主打“外修内养”的变美新思维。

无独有偶,中式快餐品牌也盯上了益生菌,永和大王就联合诺维信推出了“永和大王益生菌冰豆浆”,并创下了上市一个月单品销量达40万+杯的好成绩。

不仅在饮品领域,在烘焙领域,益生菌同样深受欢迎,像今年获得融资的烘焙品牌桃禧满满就将益生菌和糕点进行了融合。

可以看到益生菌不仅为上游原料端的企业带来了业绩的增长,也为下游产品端的创新带来了无限可能,且益生菌产品的健康方向、产品剂型正在变得越来越多元化。未来,益生菌还有很多潜在的价值等待着企业去挖掘。

宠物食品

消费者对健康的关注,也延伸到了宠物食品,为布局宠物市场的企业带来了助力。

以雀巢为例,在其高端宠物食品品牌冠能和珍致的推动下,大中华区其宠物护理业务成为了有机增长的最大贡献者。

健合集团的宠物营养和护理用品业务也为其贡献了9.27亿的业绩,其中宠物营养与食品品牌SolidGold素力高与宠物营养补充剂品牌ZestyPaws快乐一爪均实现了快速增长。

今年8月走高端宠物食品路线的乖宝宠物也完成了融资。据悉,其上市首日股价就上涨了95%。上市第二天,据东方财富网统计,便在124家食品饮料行业上市公司中排在了第13位,可见宠物食品市场的“钱”景有多大。

拓展渠道布局,加速触达消费者

除国民健康意识的提升为企业带来的机遇外,对于布局终端市场的企业来说,扩大销售渠道也成为了影响业绩的关键因素之一。

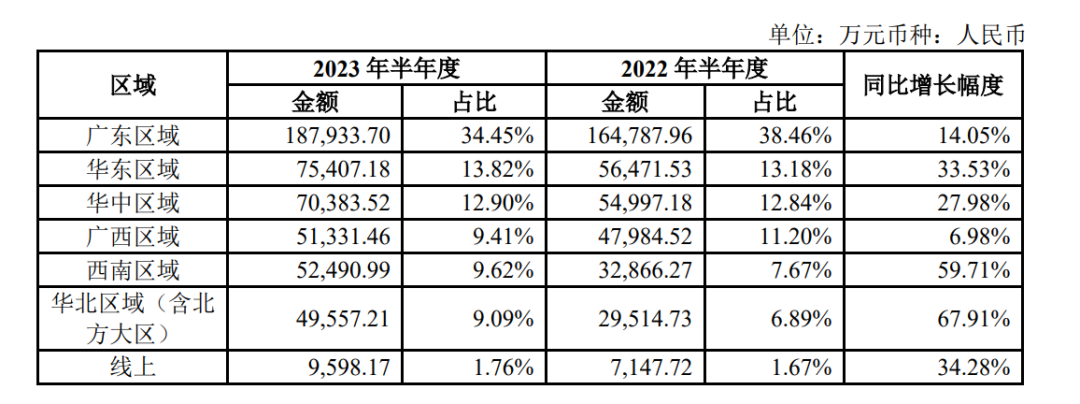

以东鹏饮料为例,其财报显示,公司通过完善销售网络建设,积极拓展销售网点等策略,逐步实现了全国全面发展。

数据来源:东鹏特饮半年报

通过图表可以看出,东鹏饮料通过拓展渠道在各个地域都实现了增长。

其也在财报中表示,下半年将继续完善销售网络的全国布局,加强渠道下沉,提高单点产出,持续提升公司能量饮料市场份额。

汤臣倍健也提到业绩增长与线下渠道经营情况较上年同期有所改善有关,其财报显示线下渠道收入约占境内收入的62.60%,同比增长16.49%。

可见,线下渠道重新焕发生机对于重点布局线下的企业来说确实是个好消息。

但值得注意的是,疫情这几年也加速了网购在消费者生活中的渗透率,即使是疫情恢复后,线上渗透率提升趋势依旧在持续。据中国互联网络信息中心(CNNIC)发布的第52次《中国互联网络发展状况统计报告》显示,2023上半年,全国网上零售额同比增长13.1%,超过了上半年社会消费品零售总额8.2%的增长率。

消费者购物习惯的改变虽能为企业带来更多与线上消费者接触的机会,但也将分走企业线下业务的部分消费者。为了更全面的触达消费者,线上线下相融合的全渠道战略成为了部分企业的选择。

东阿阿胶业绩变化的主要原因之一就是桃花姬阿胶糕品牌代言及渠道重塑驱动快速增长,而了解其渠道方面的战略就是全渠道战略。再看汤臣倍健,要知道其以前主要依靠的就是线下业务,而今年除线下业务有增长外,线上业务也贡献了9.3亿的业绩,同比增长达到了71.33%。

代糖企业竞争加剧

在关注到增长的同时,我们也发现今年代糖玩家们的日子并不好过。

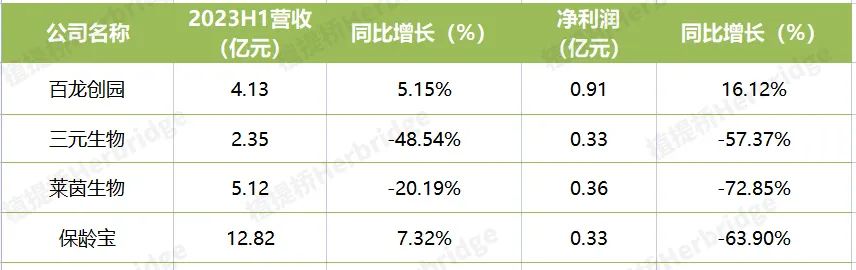

据植提桥收集的财报信息来看,四家布局代糖市场的玩家,仅百龙创园一家实现了盈利双增。

数据来源:根据网络公开数据整理

制图:植提桥

关于业绩下降的原因,莱茵生物、保龄宝、三元生物均提到了下游需求放缓这一因素。尤其对于布局赤藓糖醇的三元生物和保龄宝来说,这一需求的变化会更为明显,据相关信息显示,2022年有高于市场5倍消化能力的赤藓糖醇的新增产能入市,下游需求很快得到满足,并出现了供大于求的情况,这也导致赤藓糖醇的价格从2021年4万元左右/吨一路跌到了2023的1万元左右/吨,从而影响了企业营收。

同时,随着减糖热潮的兴起,减糖方式也开始变得更加多元化,除使用代糖原料减糖外,部分企业已经开始通过技术减糖。

雀巢就是代表之一。据悉,其开发了一种可以将麦芽、牛奶和果汁等成分中糖的含量减少30%的酶法减糖技术。可以在不添加甜味剂的情况下减少糖分,同时保持美味,且会产生支持微生物群的益生元纤维。据了解,该项减糖技术自2021年以来已应用于超过20万吨可可和麦芽饮料,雀巢表示乳粉等其他产品类别也将跟进。

此外,消费者对直接去掉糖的无糖产品兴趣也在提升,以东方树叶为代表,据尼尔森数据显示,过去一年其同比增长达到了114%,可见其吸引力有多大。

另一方面,虽然部分企业已经追随健康趋势下注了甜菊糖苷、罗汉果糖、阿洛酮糖等天然来源的代糖原料,但它们的市场认知度与赤藓糖醇相比还仍有提升的空间,目前罗汉果糖的发展较为理想,而阿洛酮糖由于在法规方面还未获得认可,想通过它在短时间内实现业绩增长,短期来看,似乎还难以实现。

综合来看,尽管代糖减糖的潮流盛行,但国内外的入局者都越来越多,且实现减糖的方式也在不断增加,这对代糖玩家们是一个冲击,企业还需要找到新的增长点或者拓宽应用场景和人群,来助力下游市场的需求突破。

小结

可以看到,国民健康意识的提升以及线下渠道的恢复,确实为布局营养健康市场的玩家提供了机遇。但三年疫情对消费者的影响是很大的,不论是其对健康的重视程度、还是对产品的质量要求以及购买产品的方式都有所变化。而面对这些变化,通过财报我们只能对当前市场有一个大致的预测,且企业业绩的增长也是受多种因素影响的,企业想要真正在不确定性中获得长期的业绩增长,还需根据市场变化及时调整策略。